Auf EU-Ebene wird sie zukünftig durch eine Regelung zu Fernverkäufen und den OSS (One-Stop-Shop) ersetzt werden. Durch eine einzige nationale Anlaufstelle soll der grenzüberschreitende Warenverkehr vereinfacht und so das Bestimmungslandprinzip zentral umgesetzt werden, wie wir in unserem Blogbeitrag zur → Gesetzesreform zur Umsatzsteuer im E-Commerce Bereich bereits berichtet haben.

Die Idee ist nicht neu und wird für bestimmte grenzüberschreitende Dienstleistungen durch das MOSS (Mini-One-Stop-Shop) Verfahren bereits angewendet. Anbieter von Telekommunikationsdienstleistungen, Rundfunk- und Fernsehdienstleistungen und auf elektronischem Weg erbrachten Dienstleistungen an Nichtunternehmer, die im Ansässigkeitsstaat ihres Kunden weder ihren Sitz noch eine Betriebsstätte haben, können ihre dort steuerbaren Umsätze in ihrem Sitzstaat erklären und die entsprechenden Steuerbeträge entrichten.

Die Umsetzung des OSS Verfahrens erfolgt schrittweise ab 01.04.2021, aber trotzdem bleibt die Lieferschwellenproblematik für euch Onlinehändler aktuell wie eh und je. Ab 01.07. muss das neue Verfahren einsatzbereit sein und angewendet werden.

BEISPIEL (Aktuelle Rechtslage bis 30.06.2021): Wenn ihr als deutsche Unternehmer eure Ware von Deutschland aus an eure Kunden im In- und Ausland verschickt, so wird Deutschland als sogenanntes Ursprungsland eurer Lieferung angesehen, da dort die Lieferung beginnt. Beim Versand an private Endverbraucher (keine Unternehmer) müsst ihr zunächst die Umsatzsteuer, die auf alle diese Umsätze (also auch die ins EU-Ausland) entfällt, bei eurem heimischen Finanzamt anmelden und abführen.

Fortlaufende Überwachung der Auslandsumsätze

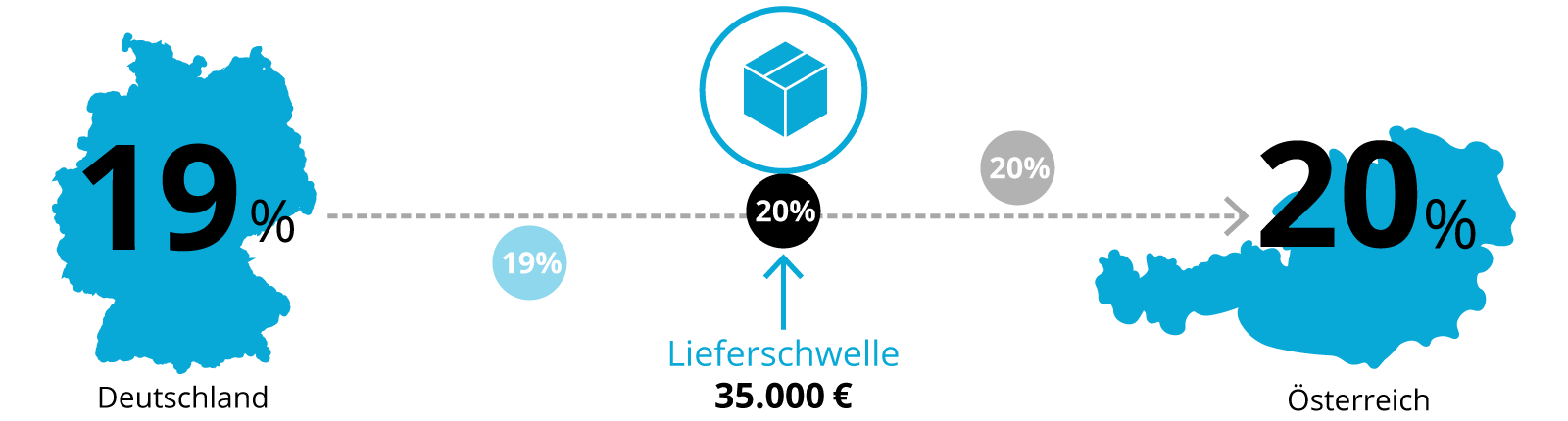

Die Lieferungen ins EU-Ausland müssen fortlaufend überwacht werden. Der Grund dafür sind die sog. Lieferschwellen. Das Land, in dem die Lieferung beim Kunden ankommt, wird als Bestimmungsland bezeichnet. Nach der Versandhandelsregelung gem. § 3c UStG a.F. ändert sich der Ort der Lieferung, sobald die Lieferschwelle des jeweiligen Bestimmungslandes überschritten wurde. Ab dann muss jede Lieferung im Bestimmungsland versteuert werden.

Die Lieferschwellen lagen bisher zwischen 35.000 Euro und 100.000 Euro netto je Mitgliedstaat und Kalenderjahr. Durch diese Regelung sollte verhindert werden, dass der Wettbewerb durch die unterschiedlichen Steuersätze in der EU beeinflusst wird und so das nationale Steueraufkommen gefährdet wird.

Was ändert sich? Ab 01.07.2021 gibt es nur noch eine einheitliche Lieferschwelle von 10.000 EUR für alle Fernverkäufe innerhalb der EU.

Besonderheiten bei grenzüberschreitenden Fulfillment Strukturen

Wichtig zu beachten ist, dass nach der alten Versandhandelsregelung nur eine Lieferschwelle pro Mitgliedstaat gibt und es nicht darauf ankommt, aus welchem Land die Ware versandt wird. Werden Amazon Lager in Polen, Tschechien und Deutschland genutzt, um zum Beispiel die Ware nach Österreich zu schicken, müssen diese Umsätze bei Berechnung der Lieferschwelle für Österreich zusammengerechnet werden.

Die Lieferung, die zum Überschreiten der Lieferschwelle führt, unterliegt bereits nicht mehr der deutschen Umsatzsteuer, sondern ist im Bestimmungsland, also meist im Wohnsitzstaat des Kunden, steuerpflichtig. Ist die Lieferschwelle einmal überschritten, kann die Versteuerung im Ursprungsland erst wieder erfolgen, wenn zwei Jahre in Folge die Lieferschwelle nicht überschritten wurde.

Zusammenfassung:

- Gelangt die Ware von einem EU-Staat in einen anderen EU-Staat?

- Ist der Käufer ein privater Endverbraucher (Käufer verwendet keine UStID-Nr.)?

- Wurde die Lieferschwelle des Bestimmungslandes überschritten oder darauf verzichtet?

Könnt Ihr alle drei Fragen mit JA beantworten, befindet sich der Ort der Lieferung gemäß § 3c Abs. 1 UStG im Bestimmungsland.

Registrierung im EU Ausland bei Überschreiten der Lieferschwelle

Nach der alten Versandhandelsregelung müsst ihr euch als Online-Händler in jedem Land, in dem ihr die Lieferschwelle überschritten habt, steuerlich registrieren und dort die Steuer in der landesüblichen Höhe abführen. Die Umsatzsteuersätze in der EU reichen aktuell von 0% bis 27% in Ungarn.

Ausgenommen von der Lieferschwellenregelung sind verbrauchsteuerpflichtige Waren und Neufahrzeuge. Sie sind grundsätzlich im Bestimmungsland steuerpflichtig. Zu den verbrauchsteuerpflichtigen Waren gehören Mineralöle, Alkohol und alkoholische Getränke sowie Tabakwaren. Verkauft ihr diese an Privatpersonen im EU-Ausland, seid ihr ab dem ersten Umsatz im Bestimmungsland registrierungspflichtig und müsst die Umsatzsteuer dort erklären.

Manchmal kann es sogar günstig sein, freiwillig auf die Anwendung der Lieferschwellenregelung zu verzichten. Das ist möglich und für euch vorteilhaft, wenn der Steuersatz im Bestimmungsland niedriger ist als im Ursprungsland, z.B. Lieferungen von Schweden mit einem Umsatzsteuersatz von 25% nach Deutschland mit 19%. Sprecht uns an, wir beraten euch gerne bei Einzelfragen.

Mit der Neuregelung ab 1.7.2021 müsst ihr euch grundsätzlich nur noch einmal für den One-Stop-Shop über das Bundeszentralamt für Steuern registrieren. Nur Unternehmer, die bereits für das Vorgängerverfahren Mini-One-Stop-Shop registriert sind, nehmen automatisch an der Sonderregelung One-Stop-Shop teil. GTK Kröger ist hier der erste Ansprechpartner und kann zu allen Besonderheiten zum Thema Lieferschwelle und One-Stop-Shop Auskunft geben.

Falscher Umsatzsteuerausweis als Steuerfalle

Werden Lieferschwellen überschritten, muss bisher sofort bei Ausstellung der Rechnung an den Endkunden darauf geachtet werden, dass sie den gesetzlichen Bestimmungen im Bestimmungsland entsprichen. Besonders wichtig ist, dass nicht mehr die deutsche Umsatzsteuer ausgewiesen wird. Fehlerhafte Angaben sind hier kein bürokratisches Kavaliersdelikt: Wird die deutsche Umsatzsteuer in der Rechnung ausgewiesen, handelt es sich um einen unrichtigen Steuerausweis i.S.d. § 14c Abs. 1 UStG. Ihr als inländische Unternehmer schuldet die in der Rechnung ausgewiesene deutsche Umsatzsteuer dann zusätzlich (!) zur ausländischen Umsatzsteuer. Kommt es zu einer Umsatzsteuersonderprüfung, droht die Doppelbesteuerung, wenn nichts unternommen wird.

In der Praxis ist es schwierig, mit dem Umsatz, der zum Überschreiten der Lieferschwelle führt, bereits das Programm zur Rechnungsschreibung zu ändern. Nur durch eine rückwirkende Rechnungskorrektur kann dann die unnötige doppelte Steuerlast vermieden werden. Die neue Rechnung muss nicht nur formal erstellt werden, es muss der Finanzverwaltung auch nachgewiesen werden, dass sie dem Kunden zugestellt wird.

Wir von GTK Kröger können euch bei diesem Prozess helfen: Mit einer speziell für dieses Problem entwickelten Softwarelösung erstellen wir automatisch und zuverlässig die Rechnungskorrekturen. Die korrigierte Rechnung wird dem Kunden per E-Mail zugestellt, und die Umsetzung in der Buchhaltung funktioniert reibungslos.

Während unserer langjährigen Erfahrung in der Betreuung von Onlinehändlern haben wir festgestellt, dass es bei so gut wie jeder Mandatsübernahme Handlungsbedarf gibt. So braucht es zum Beispiel Erfahrung, um die Lieferschwelle richtig zu berechnen und den genauen Geschäftsvorfall zu bestimmen, mit dem die Lieferschwelle überschritten wurde. Oft wurden auch Rechnungskorrekturen nicht richtig umgesetzt. Daher besteht nach wie vor erhöhter Beratungsbedarf zu diesem Thema.

Ab dem 01.07.2021 gibt es aber auch beim Thema Rechnungsstellung eine entscheidende Neuerung: Wenn ihr für eure Fernverkäufe den One-Stop-Shop nutzt, müsst ihr für diese Lieferungen keine Rechnungen mehr ausstellen.

Trotzdem steigt der Aufwand für die Steuer-Compliance mit der Gesetzesänderung insbesondere bei Amazon-Händlern, die das Programm Paneuropäischer Versand durch Amazon nutzen. Eine Vereinfachung bedeutet die Neuregelung hier nicht, denn FBA Händler können den One-Stop-Shop nur teilweise nutzen. Eine Registrierung im EU Ausland ist unumgänglich und zwar insbesondere für das innergemeinschaftliche Verbringen, das zwischen den Amazon-Lagern stattfindet.

Der Mehraufwand wird sich auch in der laufenden Buchhaltung fortsetzen. Ab 01.07. müssen inländische Lieferungen, innergemeinschaftliche B2B Verkäufe, Fernverkäufe sowie alle innergemeinschaftliche Verbringungen und lokale Lieferungen im EU Ausland sauber voneinander getrennt gebucht werden. Auch alle Steuersätze der Lieferländer müssen in der Software richtig hinterlegt sein, um buchhalterisch jeden Geschäftsvorfall korrekt abzubilden und zu melden.

Nur durch verlässliche Partner mit Expertenwissen gelingt die Integration der Steuerreform in die laufenden Prozesse stressfrei und problemlos.

Fazit

Die Einführung des OSS Verfahrens mit zentraler Meldestelle im Inland wird ab Juli 2021 in der europäischen Union kommen und ist mit dem neuen § 3c UStG sowie §§ 18j ff. UStG in nationales Recht umgesetzt worden. Bis dahin gilt es weiterhin die Lieferschwellenregelung zu beachten. Für Amazon-Händler im Rahmen des innergemeinschaftlichen Verbringens sowie für inländische Lieferungen wird die Pflicht zur Registrierung in den Mitgliedsstaaten auch mit der Umsatzsteuerreform 2021 nicht abgeschafft. Die Steuerreform geht damit an den Kernprozessen des grenzüberschreitenden Onlinehandels vorbei und bedeutet in der Praxis einen bürokratischen Mehraufwand.

Wir halten euch über die weitere Umsetzung der Steuerreform auf dem Laufenden.