Anstatt wie bisher innergemeinschaftliche Lieferungen abzuwickeln, müsst ihr seit dem 01.01.2021 Lieferungen nach Großbritannien als steuerfreie Ausfuhrlieferungen aus Deutschland behandeln. Jede Lieferung nach UK braucht eine Ausfuhranmeldung nach Zollrecht. Die entsprechenden Belege sind als Nachweis für die Steuerfreiheit in Deutschland zwingend erforderlich. Mehr Infos zu Ausfuhrnachweisen im Postversand findet ihr in unserem Blogartikel → E-Commerce: Ausfuhrnachweise bei Postsendungen. Die vereinfachten Nachweise für innergemeinschaftliche Lieferungen gelten nicht mehr. Auch ZM-Meldungen müssen nicht mehr erfolgen.

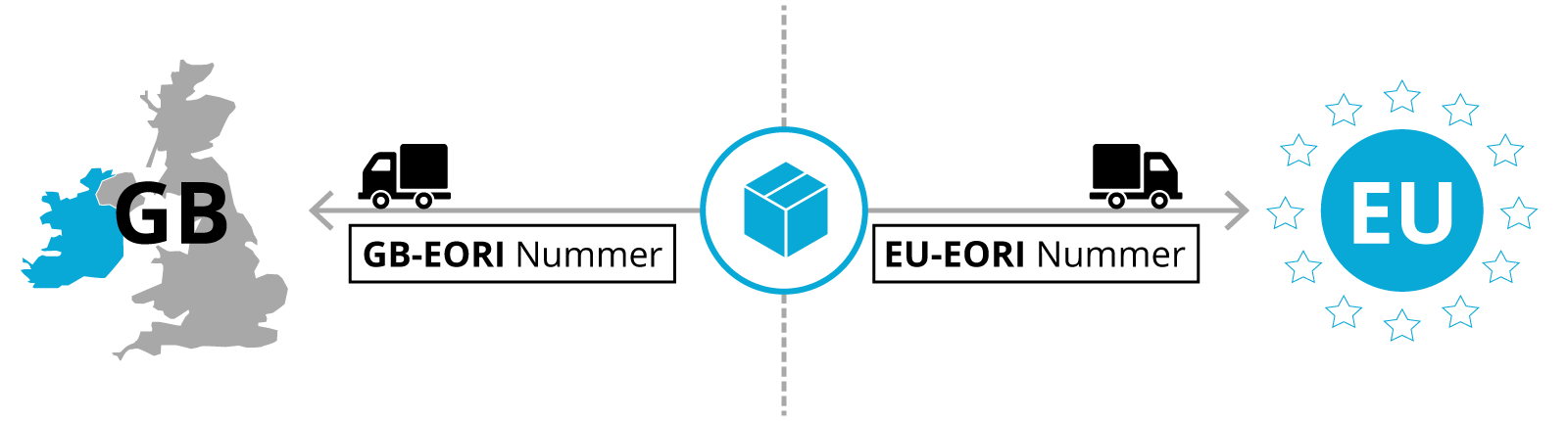

Die Zollmeldungen in Großbritannien können durch einen Agenten, z.B. einen Spediteur oder Logistikdienstleister, abgewickelt werden. Dieser macht dann Erklärungen in eurem Namen. In der Regel sind Handelsrechnung, auf der der Preis der Waren für den Export ausgewiesen ist, die Grundlage für diese Zollanmeldung. Außerdem muss auf die Etikettierung geachtet werden, da in UK zukünftig andere Regelungen gelten als in der EU. Die INCOTERMS in den Kaufverträgen können bestimmen, wer in einer Lieferkette für Einfuhr und Ausfuhr zuständig ist. Im Versandhandel ist das in der Regel aber immer der liefernde Unternehmer. Für den Warenverkehr über die Grenze braucht ihr eine britische GB-EORI Nummer; für die Einfuhr von Waren in die EU eine EU-EORI Nummer.

Auch die Versandhandelsregelungen (siehe hierzu auch unseren Beitrag → OSS, MOSS, Lieferschwelle – Was ist das alles?) finden für Lieferungen ins Vereinigte Königreich keine Anwendung mehr. Lieferungen an private Endverbraucher unterliegen ab der ersten Sendung der britischen Umsatzsteuer. Eine Freigrenze gibt es nicht. Daher müsst ihr euch in Großbritannien zwingend umsatzsteuerlich registrieren (mit Ausnahme einiger Sonderfälle), falls das noch nicht passiert ist. Bestehende britische USt- ID-Nummern behalten ihre Gültigkeit. In Großbritannien fallen an der Grenze dann grds. Einfuhrumsatzsteuer und Zoll an, es gibt aber auch Ausnahmen.

Ursprungserwerb

Zollbefreiungen gibt es für Waren, bei denen nachgewiesen wird, dass sie vollständig in der EU hergestellt wurden. Das nennt sich Ursprungsregelung und Präferenznachweis.

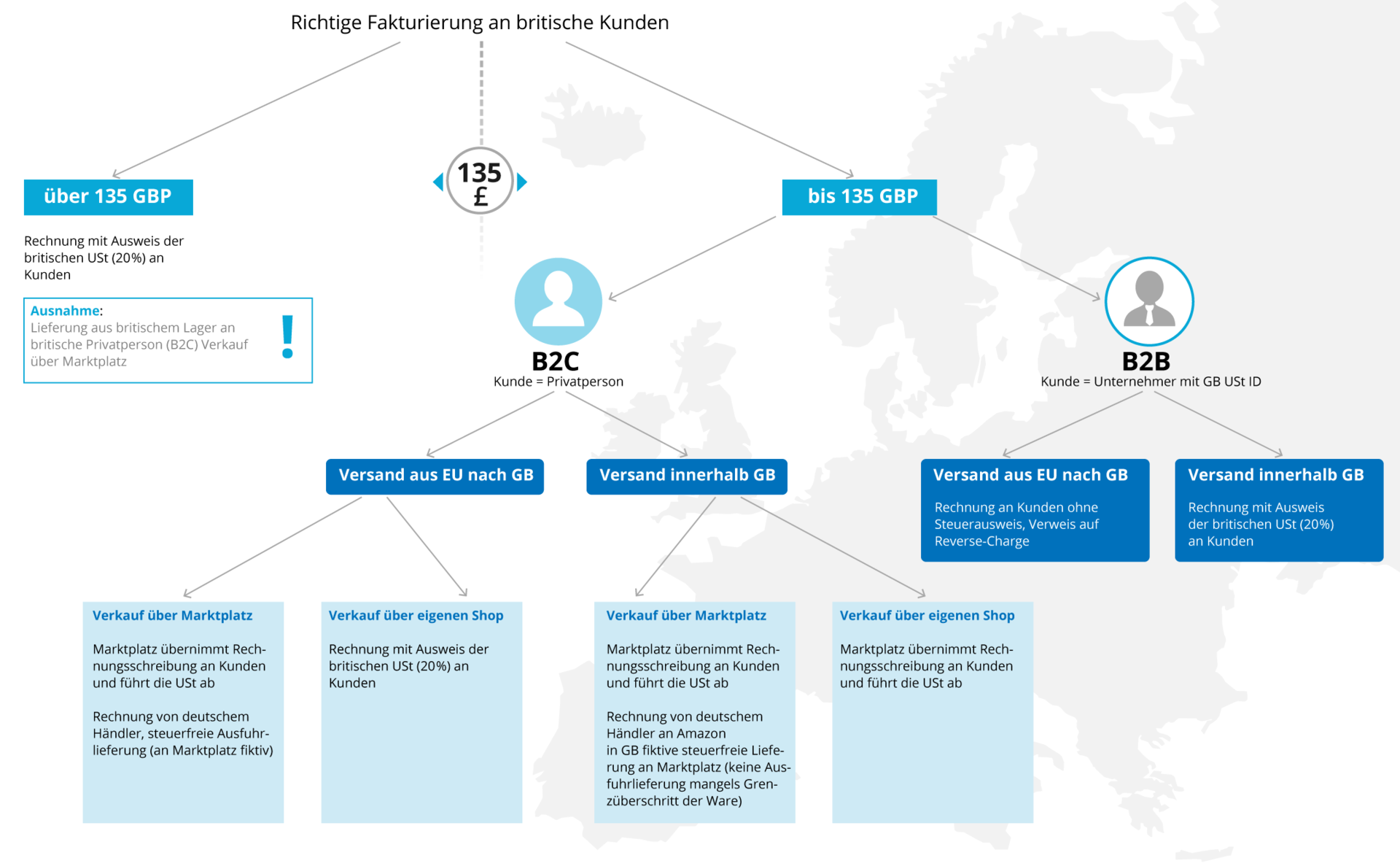

Für Versandhändler sind folgende Fälle zu unterscheiden:

Ware ist bei Verkauf noch nicht in Großbritannien

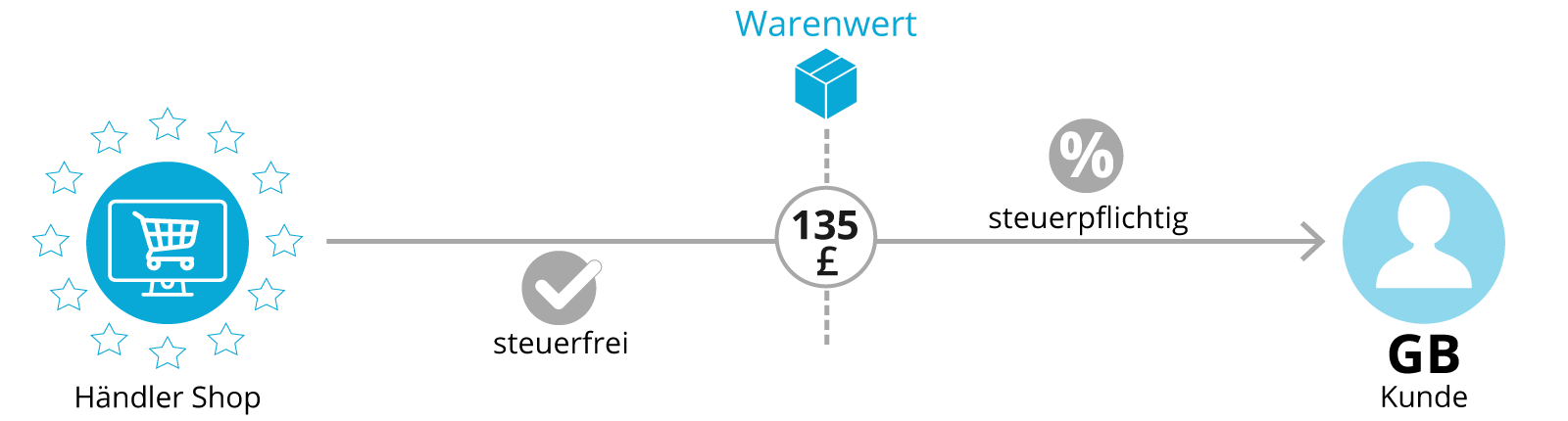

1. Warenlieferungen mit Wert bis GBP 135 bei Verkauf aus eigenem Shop in Deutschland

Lieferungen, deren Warenwert aller Waren in einer Sendung (z.B. ein Container, oder ihr liefert nur ein Päckchen) GBP 135 nicht überschreiten, sind von Zollabgaben und der britischen Einfuhrumsatzsteuer befreit. Eine Zollanmeldung muss trotzdem gemacht werden, um den Warenwert zu bestimmen. Für die Ermittlung des Werts im o.g. Sinne ist der Verkaufspreis ohne Steuern, ohne Transport- oder Versicherungskosten (wenn diese gesondert ausgewiesen sind) heranzuziehen.

Die Lieferung unterliegt der britischen Umsatzsteuer im Zeitpunkt der Lieferung.

Wer schreibt die Rechnung?

Der deutsche Händler (also ihr)

Was muss auf die Rechnung?

1. Hinweis auf steuerfreie Ausfuhrlieferung (aus deutscher Sicht)

“Es handelt sich im deutschen Steuerrecht um eine steuerfreie Ausfuhrlieferung nach §§ 4 Nr. 1a i.V.m. 6 UStG."

2. britische Umsatzsteuer

3. eure britische USt-ID Nummer

4. eure GB-EORI Nummer

5. Der Netto-Warenwert muss für den Zoll unbedingt erkennbar sein.

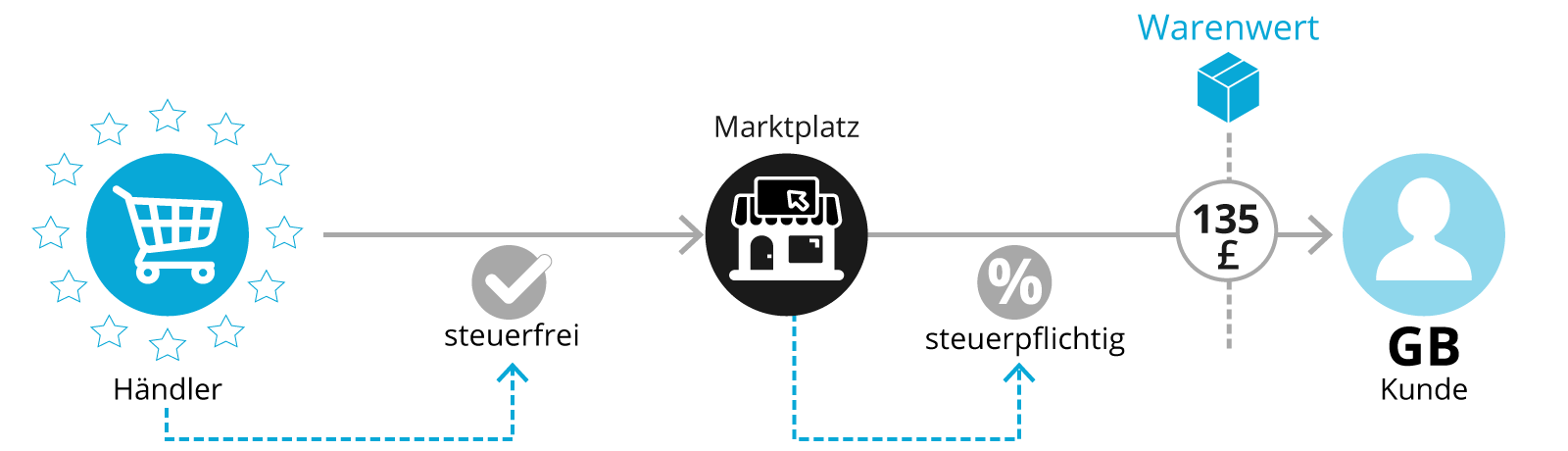

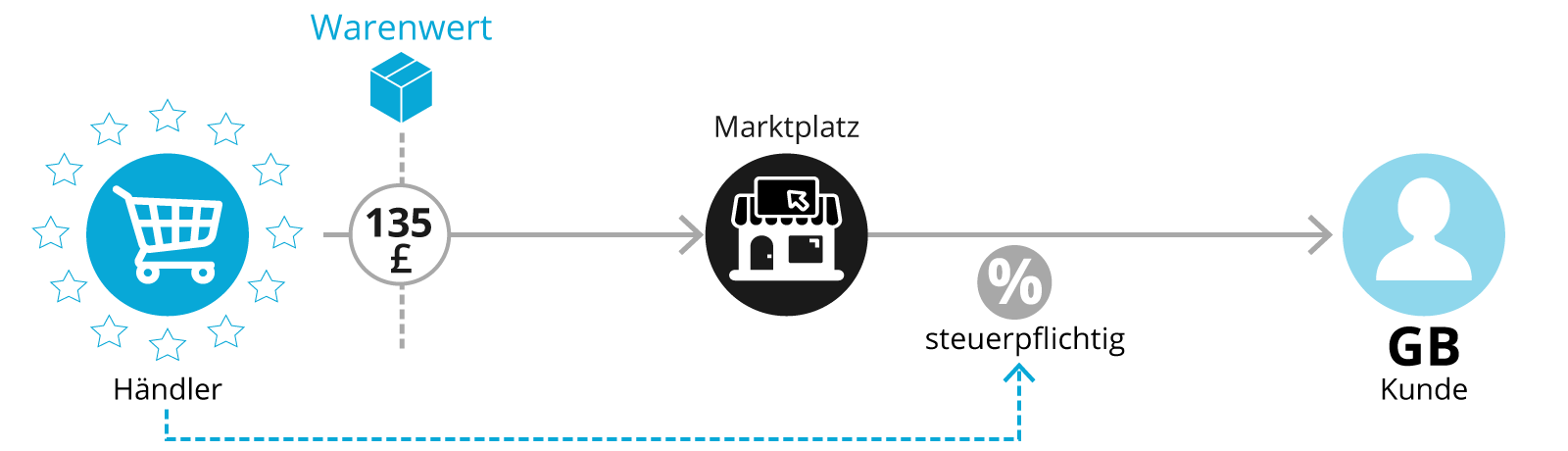

2. Warenlieferungen mit Wert bis GBP 135 über einen Marktplatz

Ab dem 01.01.2021 gelten in Großbritannien neue Regeln für Online-Marktplätze wie Amazon oder eBay. Bei Verkäufen an Privatkunden muss der Marktplatz die britische Umsatzsteuer auf den Verkauf erheben und abführen.

Der deutsche Online-Händler hat eine steuerfreie Ausfuhrlieferung, alles Weitere regelt der Online-Marktplatz.

Wer schreibt die Rechnung?

1. Der Marktplatz für Endverbraucher

2. Der Händler für Ausfuhr und Zoll. Adressat ist der Marktplatzbetreiber.

Was muss auf die Rechnung?

zu 1: Marktplatz weist britische USt aus

zu 2:

- Hinweis auf steuerfreie Ausfuhrlieferung nach § 4 Nr. 1a i.V.m. § 6 UStG

- GB-EORI Nummer

- Nettowarenwert für Zollzwecke

Falls ihr nur solche Lieferungen durchführt, besteht für euch keine Registrierungspflicht in Großbritannien.

3. Warenlieferungen mit Warenwert über GBP 135

Lieferungen mit Warenwert über GBP 135 müssen zur Einfuhr angemeldet werden. Sie unterliegen den Zollsätzen und Einfuhrumsatzsteuer muss in GB abgeführt werden. Die Zollbeträge sind sofort fällig. Die Einfuhrumsatzsteuer kann im Rahmen der britischen Umsatzsteuererklärung auch später erklärt werden, sofern ihr in UK umsatzsteuerlich registriert seid. Gleichzeitig kann dann die Einfuhrumsatzsteuer wie eine Vorsteuer geltend gemacht werden.

Wer schreibt die Rechnung?

Der deutsche Händler

Was muss auf die Rechnung?

1. Hinweis auf steuerfreie Ausfuhrlieferung (aus deutscher Sicht)

2. britische Umsatzsteuer

3. eure britische USt-ID Nummer

4. eure GB-EORI Nummer

5. Nettowarenwert für die Zollabfertigung

Wichtig zu beachten ist, dass diese Regelung für alle Warenlieferungen mit Warenwert über GBP 135 an private Endverbraucher gilt, wo sich bei Verkauf die Ware nicht im Vereinigten Königreich befindet.

Der Online-Händler muss selbst die Ware mit Zollabfertigung einführen und schuldet die Einfuhrumsatzsteuer in Großbritannien. Die Sonderregelung für Marktplätze greift hier nicht.

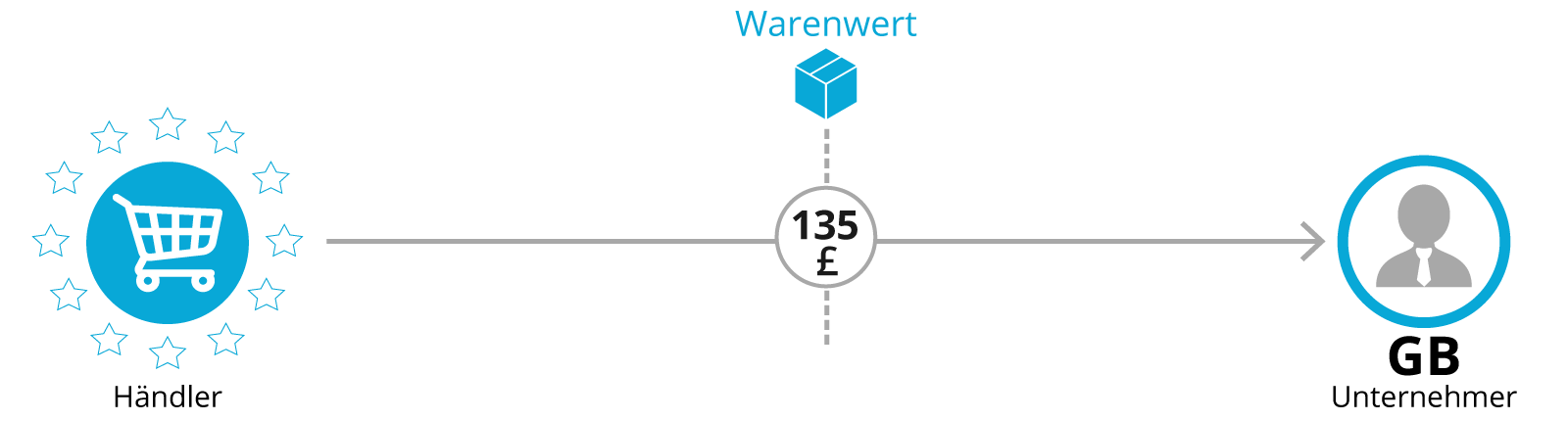

4. B2B Lieferungen

Auch im B2B Bereich ist die Grenze von GBP 135 relevant.

- Bei Lieferungen aus der EU, die die Wertgrenze von GBP 135 nicht übersteigen, schuldet der Leistungsempfänger, also der britische Unternehmer, die Umsatzsteuer, wenn er seine Unternehmereigenschaft mit einer gültigen USt- ID Nummer nachgewiesen hat. Das wird als Reverse-Charge-Verfahren bezeichnet. Der deutsche Händler ist also in Großbritannien für diesen Umsatz nicht in der Steuerpflicht und auch die Marktplatz Sonderregelung greift im B2B Bereich nicht.

Wer schreibt die Rechnung?

Der deutsche Händler (ihr)

Was muss auf die Rechnung?

1. Hinweis auf steuerfreie Ausfuhrlieferung (aus deutscher Sicht)

2. Verweis auf Reverse-Charge-Verfahren

3. keine USt: Netto Rechnung

4. eure USt-ID Nummer

5. die britische USt-ID Nummer eures Kunden

6. eure GB-EORI Nummer - Bei Transaktionen mit einem Warenwert von über GBP 135 schuldet der deutsche Händler die Umsatzsteuer in Großbritannien und muss diese gegenüber dem Händler ausweisen.

Wer schreibt die Rechnung?

Der deutsche Händler (ihr)

Was muss auf die Rechnung?

1. Hinweis auf steuerfreie Ausfuhrlieferung (aus deutscher Sicht)

2. britische Umsatzsteuer

3. eure britische USt-ID Nummer

4. eure GB-EORI Nummer

Ware befindet sich bei Verkauf in Großbritannien

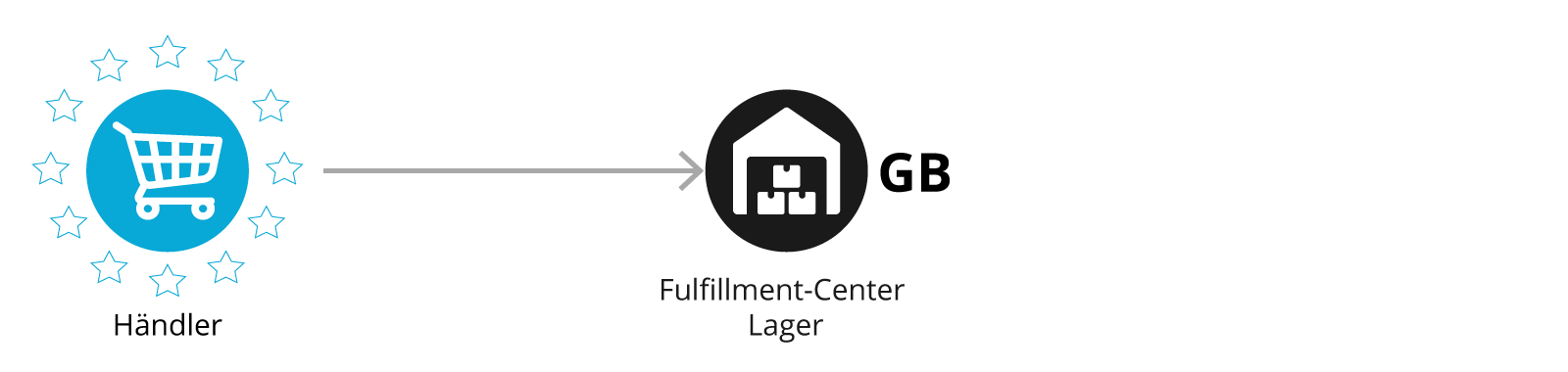

5. Belieferung von Lager/Fulfillment-Center in Großbritannien

Wird Ware aus Deutschland nach Großbritannien eingeführt, um in einem Lager platziert zu werden, fehlt es an einem Leistungsaustausch und es liegt ein nicht steuerbarer Umsatz vor. Ausfuhrnachweise müssen dennoch erbracht werden und auch in Großbritannien fällt i.d.R. Zoll und Einfuhrumsatzsteuer an.

6. Lieferungen aus einem Lager in Großbritannien und Verkauf über Marktplatz

Bei Verkauf der Ware aus einem britischen Lager in Großbritannien über einen Marktplatz, obliegen dem Betreiber des Marktplatzes alle umsatzsteuerlichen Pflichten, sofern die Ware an Privatkunden geht. Der Marktplatz muss die britische Umsatzsteuer abführen und Rechnungen an die Kunden ausstellen. Ihr als deutscher Händler seid für die Formalitäten wie Rechnungen, etc. nicht mehr an diesem Vorgang beteiligt.

Wer schreibt die Rechnung?

1. Der Marktplatz für Endverbraucher

2. Händler für „fiktive“ Lieferung an Marktplatz

Was muss auf die Rechnung?

zu 1: Marktplatz weist britische USt aus

zu 2: Hinweis auf steuerfreie Lieferung (in UK, keine Ausfuhrlieferung). Adressat ist der Marktplatzbetreiber.

7. Lieferungen aus Lager über Marktplatz im B2B Bereich

Die Marktplatz-Sonderregelung gilt nicht für Verkäufe an Geschäftskunden. Kann euch der Käufer eine gültige USt-ID Nummer vorweisen, müsst ihr selbst die Rechnungen ausstellen und die Umsatzsteuer abführen.

Wert schreibt die Rechnung?

Der deutsche Händler

Was muss auf die Rechnung?

Britische USt

Hinweis: Das Reverse-Charge-Verfahren findet hier keine Anwendung.

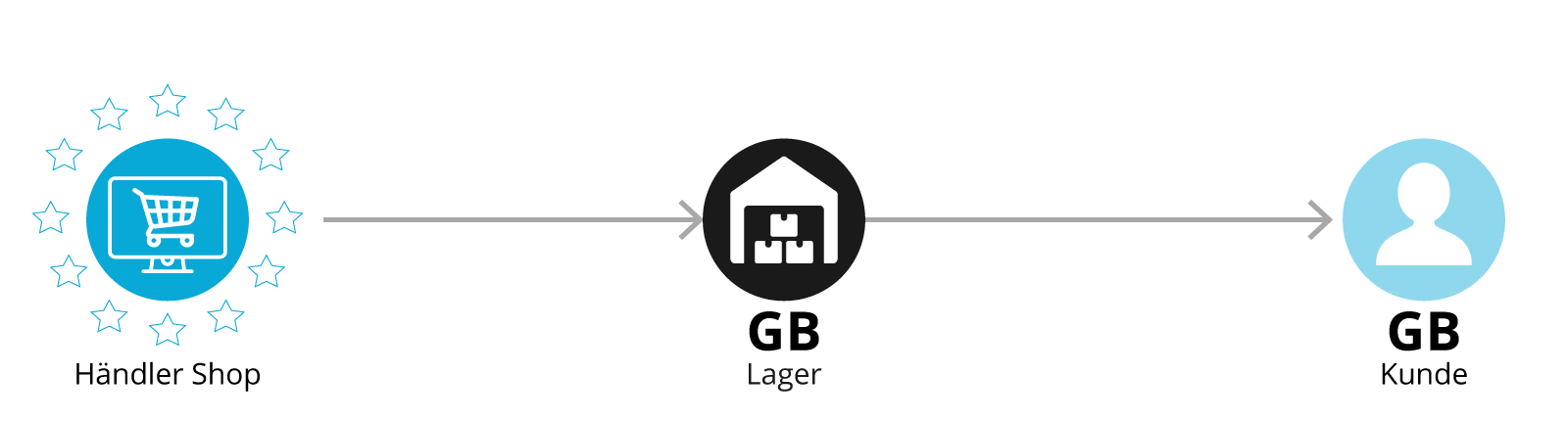

8. Lieferungen aus eigenem Lager in Großbritannien und Verkauf über eigenen Webshop

Händler mit einem eigenen Lager in Großbritannien tätigen durch den Verkauf einen normalen steuerpflichtigen Umsatz. Die Einfuhrabwicklung erfolgte zeitlich vorgelagert.

Wer schreibt die Rechnung?

Der deutsche Händler

Was muss auf die Rechnung?

Britische USt

Die Regel gilt für den Verkauf an private Endverbraucher genauso wie für den Verkauf im B2B Bereich.

9. Verkauf über Marktplatz aus britischem Lager in die EU

Vor dem Brexit war es nicht unüblich, dass auch deutsche Händler Verkäufe aus einem britischen Lager in andere EU-Länder abgewickelt haben. Dies lief oft automatisiert über FBA Programme. Wenn jetzt Waren zurück in die EU verkauft werden, handelt es sich um Exporte aus GB und Importe in die EU. In Deutschland sind dann Einfuhrumsatzsteuer und ggf. Zölle zu zahlen. Daher hat Amazon Lieferungen zwischen dem Vereinigten Königreich und der EU aus seinem FBA Programm vorerst gestrichen. Mittlerweile kommt es jedoch vermehrt vor, dass auch Lieferungen aus UK nach Europa wieder von Amazon aufgenommen werden. Dies kann durch Einstellungen im Seller Central Dashboard verhindert werden.

Brexit mit vielen Kinderkrankheiten

Der Brexit hat auch nach fast ein Jahr die Lieferbeziehungen nach Großbritannien nachhaltig verändert. Mit Wirkung zum 01. Januar 2021 hatte Amazon alle Bestandsumlagerungen innerhalb des Pan EU-Programms eingestellt. Da Amazon-Händler seitdem selbst dafür verantwortlich sind, die Zollabwicklung für die Ein- und Ausfuhr aus der EU nach Großbritannien vorzunehmen und die Ware an ein Amazon Logistikzentrum in UK zu senden, haben viele Amazon Händler ihr Großbritannien-Geschäft gestoppt und bisher auch nicht wieder aufgenommen.

Wir stehen euch wie gewohnt als Ansprechpartner für steuerliche Fragen rund um euer Online-Geschäft zur Verfügung.